Рост Private Label |

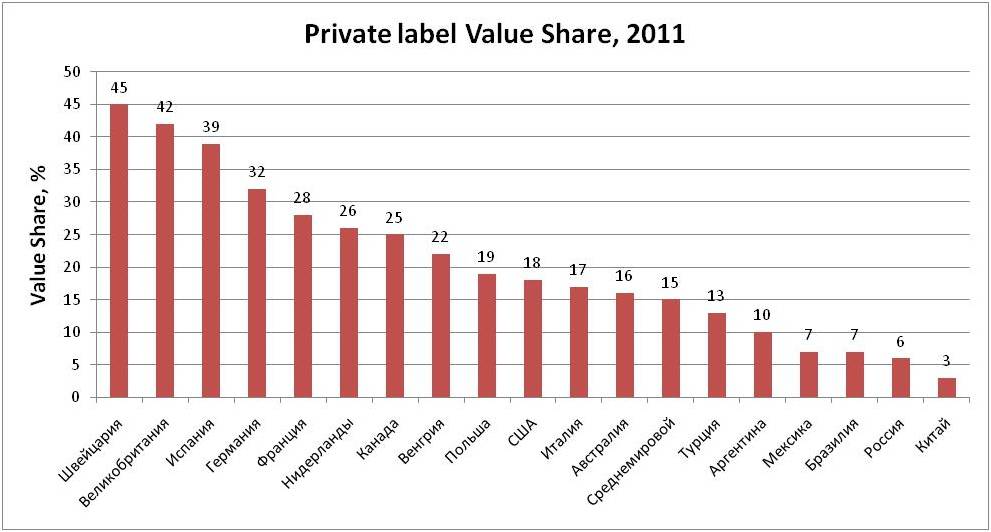

В Европе самая высокая представленность private label в мире, особенно на насыщенных рынках Западной Европы. Швейцария лидирует по удельному весу продаж private label в общем объеме FMCG категорий. Общая доля рынка частных марок в деньгах (value share) в 2011 году составила 45,4%, согласно данных Nielsen. При этом доля private label в объеме (volume share) составила 52,6%, что говорит о более низких ценах частных марок по сравнению с брендами FMCG компаний. Это одна из традиционных и наиболее важных особенностей. Швейцария единственная страна в мире, где более половины объема продаж приходится на private label. Во многом на этот результат повлияла философия ведущего ритейлера Migros, ориентированная на развитие private label. Великобритания №2 в мире по доле продаж private label в деньгах (value share), Испания заняла второе место по доле продаж private label в объеме (volume share), достигнув 49%. Лидирующий рынок за пределами Европы – Канада, где каждый четвертый доллар приходится на private label ритейлеров. Доля продаж private label в США в деньгах достигла 18% (17,5% в 2010 году и 15% в 2005). Доля в обороте (value share) private label здесь также ниже доли продаж в объеме (volume share), которая составляет 21,9%. Глобальный мировой показатель value share для private label составил 15%. Развивающиеся рынки пока отстают, но уже испытывают бурный рост private label, во многом благодаря экспансии международных ритейлеров на этих рынках и росту цен на продукты питания. Private label – встречный ветер для брендов Во всем мире бренды ощущают на себе воздействие растущих private label ритейлеров, усердно работающих над запусками, расширениями и улучшениями своих продуктов. Некоторые ритейлеры не скрывают того факта, что отдают предпочтение своим private label при планировании размещения в категории, а не брендам своих поставщиков, что также добавляет аргументы для переговоров с поставщиками.  Компании, которые не имеют в портфеле незаменимых брендов повсеместно сталкиваются с конкуренцией более дешевых аналогов и private label ритейлеров. Когда летом 2012 года Danone объявила о возможном снижении прибыли, Wall Street Journal назвал основной причиной деятельность испанского ритейлера Mercadona. За последние 2 года сеть №1 в Испании выпустила на рынок 64 SKU йогуртов своей private label, которые продавались почти вдвое дешевле аналогов известных брендов. Danone сообщила, что продажи йогуртов в Испании упали более чем на 10% в третьем квартале 2012. FMCG компании, производящие крупнейшие бренды, пытаются защитить свои позиции через рост промо активностей. Эта стратегия работает с переменным успехом, останавливая на некоторых рынках рост продаж private label. В Германии, крупнейшем рынке FMCG категорий в Европе, промо активности помогли супермаркетам отвовевать долю рынка у жестких дискаунтеров, традиционно торгующих private label. Продажи, сделанные благодаря ценовым промо постепенно росли последние 10 лет и выросли с 9% продаж всех FMCG категорий (кроме категории fresh food) в 2002 году до 19% по результатам первых 9 месяцев 2012 года согласно данных GfK ConsumerScan. Продажи во время ценовых промо росли особенно сильно в период роста цен на товары в 2007-2008 гг и последовавшей рецессии в 2009г. Не все ритейлеры относятся позитивно к ценовым промо, сомневаясь в долгосрочной успешности этой стратегии. Ценовые промоактивности больше приучают покупателей к охоте за скидками, чем поощряют лояльность к бренду и могут привести к тому, что промо цена станет воприниматься как обычная цена. Это, в свою очередь, может придать импульс для нового роста private label за счет потребителей, которым не понравится возвращение цены на прежний уровень и они станут покупать private label. Промоактивности помогают брендам строить имидж, важность бренда и его популярность. Но ритейлеры знают как использовать сильные стороны брендов на пользу своих private label. Ритейлеры используют эмоциональную связь покупателей с определенным брендом для продвижения своего private label. Например, французский ритейлер Casino поставил рядом шоколадную пасту Nutella компании Ferrero и шоколадно-ореховый спред под своим private label. Запущенная ритейлером промоактивность объясняет схожесть двух продуктов, а также основное отличие – private label Casino не содержит пальмового масла. |